Государственный долг США

Ответ на вопрос - куда же американцы сливают свою инфляцию, оказывается, очень прост

В интернете, под новостью об утверждении в Конгрессе нового пакета финансовой помощи страдающей от последствий коронавирусной эпидемии американской экономики, мне попался ироничный комментарий.

Мол, сейчас опять придут эксперты и в который уже раз начнут рассказывать о неминуемом крахе американского доллара, назначенном чуть ли не на завтра.

С намеком на то, что неизбежность краха долларовой пирамиды провозглашалась еще в СССР, однако Союз давно развалился, а ФРС продолжает надувать доллар все более быстрыми темпами, и ничего. Несмотря на все прогнозы, зеленая пирамида почему-то не рушится.

И вот тут возникла мысль. А ведь, действительно, происходящее с долларом очевидным образом противоречит не столько прогнозам, сколько базовым экономическим законам. Только в рамках пяти (включая “Operation twist”) программ количественного смягчения, с декабря 2008 по октябрь 2014 Федеральный резерв нарисовал 4,66 трлн «фантиков».

При этом номинальный ВВП США в 2008 составлял 14,7 трлн, и по итогу 2014 достиг 17,3 трлн. Разница в 2,6 трлн. И как-то вот никакого критичного инфляционного всплеска. Нет, в целом, пруд, конечно, тряхнуло. Инфляция в американской экономике скакнула с 0,09% (2008) до 2,96 (2011), однако потом она откатилась до 0,73% в 2015.

Это как понимать? Деньги перестали вести себя как деньги? Кардинально изменились рыночные законы? Или в системе появился какой-то новый, ранее не учитывавшийся фактор?

Денег в американской экономике точно становится больше. Денежная масса стабильно растет, а 2020 вообще выглядит рекордным. На 24 февраля, по отчету федрезерва, она составляла 15,5 трлн, а на 1 июня уже достигла 18,2 трлн долл. Это 2,7 трлн всего за три месяца! И на этом история не закончилась. По итогам ноября размер М2 поднялся до 19,08 трлн. Таким образом, в экономической системе США за десять месяцев (считая с января) откуда-то образовалось 3,68 трлн.

Впрочем, источники понятны. Во-первых, ФРС продолжает вливать деньги через количественное смягчение. Во-вторых, правительство США приняло и реализовало первую программу экстренной помощи «пострадавшим от эпидемии», по которой уже роздано 900 млрд, а до марта 2021 запланировано еще 300 млрд.

Ну, и в-третьих, «плохие долги», выкупленные на баланс ФРС, тоже монетизируются. Их там в середине февраля собралось на 4,1 трлн, чтобы увеличиться в июне до 6,1 трлн, а в середине декабря 2020 до 7,5 трлн. Так вот, долги, хоть и плохие, но будучи упакованными по технологии «субстандартных облигаций» они прекрасно укладываются в фундамент выпуска новых бумаг на их основе. Коих эти ушлые ребята успели наштамповать на 3,4 трлн долларов.

Таким образом получается, что только в этом году денег в американской экономике за год прибавилось еще почти на 4 трлн, хотя раньше приращение на 2,5 трлн происходило не менее чем за 3 года. Девятинедельный импульс денежной массы (т.е. скорость ее роста) в США достиг 14%.

Турция, после 16% в декабре 2005 и 15,6% в августе 2008 в следующие 6–9 месяцев скатывалась в резкое, вплоть до 7% сжатие денежной массы. Аргентина (17% в июле 2018) так вообще вляпалась в 50–70% инфляцию.

Так что американские 14% это чудовищно много. Но почему столь объемное финансовое вливание не приводит к переполнению «бассейна»? Экономические законы, они, как законы природы, всеобщи, их невозможно обмануть.

Численность населения Соединенных Штатов стабильно увеличивается на 2–3 млн человек или 0,8–0,9% в год. Своим спросом эти люди разогнать денежную массу до упомянутых высот не в состоянии чисто физически.

Импорт тоже сыграть не мог. Он не вырос, он, наоборот, сократился больше чем на 100 млрд.

Согласно исследованию Moody’s Analytics для The Wall Street Journal американская экономика из-за коронавируса потеряла 29% от уровня декабря 2019 года. То есть товаров и услуг в стране не стало больше. Но экономика почему-то не свалилась в инфляционный штопор и громкий разрыв давно надуваемого финансового пузыря не произошло тоже.

Получается, что федеральный резерв деньги постоянно рисует, в экономику они вливаются, но куда-то пропадают, не особенно заметно отражаясь на ценах в реальном секторе. Нет, формально инфляция присутствует. По итогам 2019 года она даже добралась до 2,28%, но… за 11 месяцев 2020 она снова идет вниз – всего 1,2% годовых. И это при условии пятикратного понижения базовой учетной ставки! Напрашивается классическое «где деньги, Зин?!».

Впрочем, при внимательном рассмотрении выясняется – никаких чудес. Ситуация похожа на классический бассейн, в который, через одну трубу вливается, а через другую выливается. Гиперинфляции в США нет потому что до реальной экономики дутые деньги, в конечном итоге, не доходят вовсе.

Откроем, для примера, график капитализации биржи Nasdaq: октябрь 2019 – 16 трлн., ноябрь 2020 – в среднем около 21 трлн. Нью-Йоркская фондовая биржа: июль 2008 – около 15 трлн, январь 2019 – почти 23 трлн.

Бумаги Apple сегодня стоят 1,913 трлн долл. Рост капитализации за год 66,52%. Microsoft сейчас «стоит» 1,62 трлн, рост – 35,9%. Amazon – 1.348 трлн и 71,5% соответственно. Facebook – 665.9 млрд и 36,27%. Alphabet Class A (самые дорогие активы Google, потому что еще есть более дешевая категория С) 5,27 трлн и 36,16%.

Что интересно, ни одна из перечисленных корпораций, ни в этом, ни в прошлом году никаких эпохальных прорывов не совершала. Тот же Microsoft, по итогам 2020, выходит на выручку от силы в 143 млрд. Это конечно на 14% выше показателя прошлого года (125,8 млрд), но все равно прирост в абсолютных цифрах составляет лишь 17,2 млрд.

Даже если взять тот факт, что чистая прибыль по итогам 2019 – 2020 годов (у них финансовый год заканчивается 30 июля) достигла 44,281 млрд, в пересчете на одну акцию она составила всего 5,76 доллара.

Отсюда получается, что всего, по бухгалтерии, в природе существует 7,68 млрд акций Microsoft, каждая из которых стоит на бирже 210,93 доллара за штуку. Если направить на дивиденды всю полученную прибыль, что называется, до последнего цента, выйдет 2,73% доходности. А так как раздавать всю прибыль руководство точно не станет, то имеет смысл посмотреть, как обстояло дело с реальной доходностью этих бумаг. Видим, в среднем, 0,56% годовых.

Инвесторы не понимают, что все эти миллиардные приросты оборота и прибылей в реальности приносят держателям бумаг изменение доходности от силы в третьем знаке после запятой? Отнюдь. Просто дивидендная доходность их не интересует изначально.

И вообще, законы экономики тоже подтверждаются. Вливание ничем не обеспеченных денег долларов соответствующего масштаба инфляцию все-таки вызывают. Причем она вполне соответствует теоретическим выкладкам. 35–36% роста стоимости акций - это как раз и есть та самая инфляция. Возникающая просто потому, что на рынке возникают лишние деньги.

Ну, сами посудите, куда их еще вкладывать? Обвал субстандартных облигаций в 2008 даже самым слепым показал, что недвижимость больше не может рассматриваться долгосрочным растущим активом. Ну не гамбургеры же покупать, право – слово! Современный акционерный рынок интересен как раз именно тем, что к реальной экономике имеет достаточно слабое отношение.

Например, 27 ноября 2020 цена одной акции Apple составляла 116,5 долл за штуку. 24 декабря она стоила уже 131,97 доллара. Это как-то изменило показатели «Яблока» в реальном секторе? Они за четыре недели захватили на треть больше рыночной доли? Или, может быть, они в продажах потеряли, когда цена их бумаг упала со 124,38 - 8 декабря до 121,78 – 16 декабря? Да ничуть.

Рынок не падает потому, что, в отличие от реального сектора, где рост цен означает неизбежное снижение объема потребления, биржевики инфляции только рады. Она им не просто в удовольствие, она приносит деньги, так как в бухгалтерской отчетности повышает стоимость их «капитала».

А так как никакого физического предела роста для курсовых котировок на биржах нет, то они, таким образом, становятся способны без проблем абсорбировать почти любую сумму «дополнительной ликвидности». Что и создает столь удивительный эффект, на который иронично указал упомянутый в начале этой статьи комментатор. ФРС надувает пузырь, которые не лопается. И наживается на этом. Пока остальные лохи глотают пыль в попытках хотя бы догнать лидера «по-честному».

Впрочем, не торопимся с выводами. Сиюминутные поверхностные заключения часто оказываются ошибочными.

На первый взгляд, дело выглядит действительно просто. Вместо того, чтобы реально зарабатывать, США берут и рисуют «чистый доход» в размере 2,25 номинальных ВВП РФ. Почему? Потому что могут. Потому что единолично владеют базовой валютой.

И потому что половина мира в долларах, либо номинирована (включая все основные виды ресурсов, от двух третей до трех четвертей всей собственности), либо в них рассчитывается (больше 57% международных финансовых расчетов, даже странами, торгующими между собой, а не с США).

Но это вовсе не означает, что продолжать в этом виде Америка может вечно. Ибо, как гласит народная мудрость, божьи мельницы мелют неспешно, но неумолимо. Предел рисования для федрезерва все-таки существует. Даже два предела.

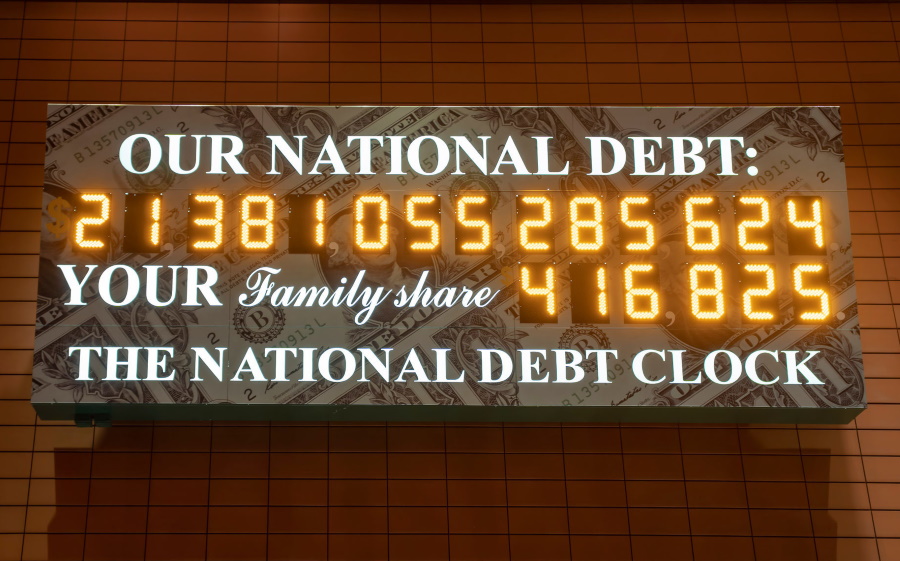

Первый из которых – размер доходной части бюджета США. Он большой. Самый большой в мире. Но собираемость налогов в стране по темпам отстает от скорости роста государственного долга. Из-за чего, пусть и с некоторой долей условности, можно сказать, что долги обгоняют бюджет, как стоячую машину на светофоре.

Долги нужно обслуживать. Сегодня на это тратится более 4% расходной части бюджета. Может показаться, что немного. Однако если из всей структуры вычесть социалку, отказ от которой вызовет всеобщий социальный бунт, чреватый крушением основ государства, относительно свободными остается всего около 46 – 42% казенных денег. И вот с этого места начинается самое интересное.

Расходная часть бюджета США 2020 составляет 3,69 трлн. Из них социальных программ всех видов – на 1,95 трлн. Таким образом в действительности «свободных денег» у правительства лишь 1,73 трлн. Из которых на обслуживание долга уходит 147,6 млрд или… 8,53% от «свободных денег». А так как из них еще приходится вычесть 619,5 млрд «на Пентагон» и около 240 млрд на разные прочие силовые ведомства, то на выходе «свободными» получается всего 871 млрд, из которых на обслуживание долгов расходуется 16,94%.

А самое смешное, что этих денег у американского правительства уже нет. Совсем. Бюджетный дефицит достиг 665 млрд. Это 34% «действительно свободных денег» или 76,3% средств, остающихся после расходов на армию и спецслужбы.

Вы скажете, что, коль припрет, их можно будет урезать? Так вот нет. Государственные расходы формируют половину ВВП Соединенных Штатов. И делается это, прежде всего, через армию, предоставляющую рабочие места для вольнонаемных и заказы для оборонной промышленности. Урезаем их – тут же теряем в налогах, в размере ВВП и… оказываемся вынуждены занимать еще больше.

Складывается классический замкнутый круг. Неоднократный анализ которого, в том числе специалистами ФРС, Минфина США, Всемирного банка и МВФ, приводит к примерно одинаковому результату: предел возможностей США по обслуживанию долгов упирается в сумму выплат около 310–340 млрд долл в ценах 2019 года.

Отсюда вытекает, что назанимать американское правительство способно не более 58 трлн. долл. С демонстрируемыми темпами роста размера государственного долга в 1–1,2 трлн в год выходит расчетный промежуток продолжения «банкета» примерно в 25 лет.

Правда, в реальности рубеж явно ближе, так как аппетит к заимствованиям увеличивается в процессе еды. Если в 2016 казна «заняла» 1,3 трлн, то в 2018 уже 1,6 трлн, а в нынешнем так и вообще больше 4 трлн долларов. Это наводит на мысль, что 25 лет – слишком сильно оптимистичный прогноз. Свой оставшийся ресурс американцы исчерпают значительно раньше.

Вероятно в пределах 8–10 лет, потому что минимизировать расходы по обслуживанию долга ФРС пытается через удешевление заимствований путем понижения учетной ставки. Сейчас равной 0,25%.

Конечно, нарисовать можно даже ноль, только вот беда, именно доходность «треажурес» является основным источником получения денег пенсионными фондами и большинством местных бюджетов США. Им, чтобы продолжать исполнять свои обязательства, нужна ставка не ниже 4,75–5,0%. Текущая «четвертушка» все равно что «серпом по фаберже».

Для сохранения уже законтрактованных платежей нынешним пенсионерам фонды вынуждены начать постепенно проедать основной капитал. Которого хватит примерно на 7 – 8 лет. Причем прекращение приема новых контрактов состоится около 2024 – 2025 годов.

Бюджетное управление американского Конгресса (Congressional Budget Office (CBO) выпустило доклад по итогам анализа перспектив государственного долга, учитывающий все перечисленные моменты. По нему-то и выходит, что нет у Америки «еще четверти века». Рубежным для начала дефолта доллара оказывается примерно 2028-2029 год.

Хотя внешне, надо признать, все будет смотреться красиво. По крайней мере, если судить по непрерывности роста фондовой капитализации.